“المشي على الأشواك” … لماذا بدأ المغرب في تعويم الدرهم

شبح التجربة المصرية

يوم الخميس 3 نوفمبر 2016، استيقظ صاحب مصنع متوسط الحجم في أحد المدن المصرية على خبر كاد أن يذهب بعقله. لقد انتقل سعر الصرف من 8.79$ إلى 14.63$ بين ليلة وضحاها (1). بعد شهر واحد كان سعر الصرف قد وصل إلى 17.59$. لأقرب لك الصورة، فإن صاحب المصنع إذا كان يستورد أي مواد أولية أو آلات وقطع غيار من الخارج. فإن تكلفة ذلك قد أصبحت الضعف خلال شهر واحد! ببساطة إذا كان يستورد قطعة غيار ثمنها 100$ فإنه كان يشتريها يوم 2 نوفمبر بـ 879 جنيها، فانتقل ثمنها إلى 1463 جنيها بعد يوم واحد، أما بعد مرور شهر واحد فقد أصبح ثمن قطعة الغيار 1759 جنيها مصريا.

لقد تضاعفت تكلفة شراء قطعة الغيار مرتين في شهر واحد، لا لتقلبات السوق لكن بسبب قيام البنك المركزي المصري فجأة بتعويم الجنيه (2). هذا التعويم، كان كفيلا بأن يغرق سفينة العديد من أصحاب المصانع الذي شاهدوا تكلفة الإنتاج ترتفع في بعض الأحيان للضعف بين ليلة وضحاها.

ماذا سيفعل أصحاب المصانع لكي يستمروا في الإنتاج؟ سيرفعون الأسعار! هكذا انتقل معدل التضخم من 13.53% في أكتوبر 2016 (شهر قبل التعويم) إلى 30.82% سنة واحدة بعد ذلك (3)، ليشهد المصريون موجة غلاء لم يسبق لها مثيل. كل هذا كان سببه يتلخص في كلمتين: تعويم العملة. مصر، كأول دولة عربية تخوض مغامرة تعويم عملتها أضحت ناقوس خطر لباقي الدول العربية التي تتجه نحو القيام بهذه خطوة.

ليس بعيدا عن مصر وفي أقصى غرب أفريقيا، يزعم البنك المركزي المغربي أن مشروع إصلاح نظام صرف (4) الدرهم المغربي لن يكون كنظيره المصري. فعملية التعويم ستكون عملية انتقال تدريجية ومنظمة نحو نظام صرف أكثر مرونة. يشدد بنك المغرب باعتباره الفاعل الرئيسي في هذه العملية أن ” المغرب ليس كمصر ” وأن التحول المغربي نحو نظام صرف مرن يمتاز بأمرين. أولهما أن قرار التعويم هو قرار اقتصادي اختياري أي أن المغرب لم يكن مجبرا على القيام به وأن اختيار المغرب تعويم عملته هو قرار مدروس يتم الاعداد له منذ سنوات.

وثانيهما أن تعويم الدرهم سيكون تحولا تدريجيا بحيث يقوم بهذه العملية على عدة مراحل من أجل تمكين مختلف الشركات والأسر المغربية من التكيف مع هذا التطور وليجنب الاقتصاد المغربي أية صدمات اقتصادية عنيفة قد تؤدي إليها عملية تعويم كاملة ومفاجئة كما حدث في الحالة المصرية.

ما قبل التعويم: نظام الصرف الثابت

الدرهم المغربي عملة ترتبط قيمتها بعملتين، الأورو بنسبة 60 %والدولار الأمريكي بنسبة 40%. وبالتالي يتغير سعر صرف الدرهم المغربي بتغير أسعار صرف هاتين العملتين. وكما كان الحال في مصر، فسعر صرف الدرهم ثابت لا يتغير إلا في نطاق محدود جدا .(0.3%) وتبقى المسؤولية على عاتق البنك المركزي المغربي (بنك المغرب) لكي يبقي سعر صرف الدرهم المغربي ثابتا عن طريق تدخله في سوق الصرف.

ليكون بذلك سعر صرف الدرهم المغربي سعرا ثابتا مع نطاق تقلب طفيف يمكن أن يؤثر في إطاره العرض والطلب على سعر صرف الدرهم. أما إذا تجاوز سعر الصرف نطاق التقلب المحدد (ارتفاع سعر الصرف أو انخفاضه بنسبة أكبر من 0.3%) فيجب على بنك المغرب حينها التدخل في سوق النقد الدولي بواسطة عمليات بيع وشراء الدرهم مستعينا باحتياطاته من العملة الأجنبية.

ما الذي نعنيه هنا باحتياطيات العملة الصعبة. يمكننا أن وضح ذلك بمثال بسيط لكنه يفي بالغرض. ولنعتبر بنك المغرب الأب الروحي للمغاربة. حيث يحتفظ بحصالة لجمع العملات الصعبة كالدولار والأورو. ففي كل مرة يقوم المغاربة بالحصول على هذه العملات يقوم البنك المركزي بوضعها في الحصالة. وفي كل مرة يريد المغاربة استعمال تلك العملات لشراء شيء ما من الخارج يقوم بنك المغرب باستعمال العملات الموجودة في الحصالة لشراء ما يريدون. بالإضافة إلى ذلك يتولى بنك المغرب عملية ادارة ما يخرج من الحصالة لكي يجد المغاربة دائما احتياطيات كافية من العملة الصعبة لشراء ما يحتاجون. التفاصيل أعقد من هذا، لكن المثال يفي بالغرض.

كيف تدخل العملات الصعبة إلى الاحتياطي إذن؟

بدون الدخول في التفاصيل التقنية، العملية تكون كالتالي:

- الصادرات المغربية: في كل مرة تبيع شركة مغربية منتجا في الخارج، تأخذ ثمنه بالعملة الصعبة. يأخذ بنك المغرب مداخيل الشركة بالدولار مثلا. يضع الدولار في الاحتياطي، ويعطي الشركة ما يقابله من الدرهم المغربي.

- السياحة: في كل مرة يدخل سائح إلى المغرب وهو يحمل عملة صعبة ويريد أن يأخذ بدلها مبلغا بالدرهم، لأنها العملة التي يتعامل بها الناس داخل المغرب. في هذه الحالة، يأخذ بنك المغرب الدولارات من السائح، يضعها في الاحتياطي ثم يعطي السائح مقابلها من الدرهم

- تحويلات المغاربة المقيمين في الخارج: عندما يريد المغاربة العاملين في الدول الأوروبية تحويل بعض الأموال إلى أهلهم في المغرب فإنهم يرسلونها باليورو. يأخذ بنك المغرب هذه المبالغ، يضعها في الاحتياطي ثم يعطي مقابلها إلى من حولت لهم.

- الاستثمارات الخارجية في المغرب: الشركات المتعددة الجنسيات العاملة بالمغرب، تبيع منتجاتها في الخارج بالعملة الصعبة. لكنها تحتاج أيضا إلى دفع رواتب الموظفين وبعض المصاريف الأخرى، وبالتالي فهي تحتاج إلى الدرهم المغربي لدفع هذه المصاريف. تقوم الشركة بالتوجه إلى بنك المغرب، تعطيه العملة الصعبة ويعطيها مقابلها بالدرهم ثم يقوم بنك المغرب بوضع المبلغ في الاحتياطي.

- القروض والمساعدات الأجنبية: نفس المبدأ في باقي مداخيل العملة الصعبة، أنت الآن تستطيع تخيل العملية بنفسك.

بطبيعة الحال، هذه العمليات تمر عبر وسطاء كالبنوك ومكاتب الصرف، لكننا أخرجناهم من العملية لتبسيط فهمها. لكن المبدأ في الأخير يبقى هو نفسه.

إذا كانت هذه هي الطريقة التي تدخل بها العملة الصعبة إلى احتياطي بنك المغرب، فكيف تخرج منها؟

- الواردات: حينما تريد شركة ما استيراد مادة أولية من الخارج فإنها تتوجه إلى بنك المغرب لكي يستبدل دراهمها بالعملة الصعبة اللازمة لإتمام عملية الشراء.

- تسديد الديون: تحتاج الحكومة المغربية دائما إلى تسديد فوائد الديون الخارجية بالعملة الصعبة. ويكون توفيرها على عاتق بنك المغرب.

- تلبية مصاريف المغاربة المسافرين إلى الخارج: سوآءً كان الأمر لغرض السياحة أو الدراسة، فإن بنك المغرب يحتاج إلى توفير العملة الصعبة اللازمة لذلك.

في ظل نظام سعر ثابت، ينبغي على بنك المغرب الحفاظ على الاحتياطيات اللازمة لتوفير كل حاجات الاقتصاد المغربي الأساسية. إضافة إلى الاحتياط من العملة الصعبة التي يحتاجها للقيام بعمليات البيع والشراء في سوق الصرف للحفاظ على سعر الصرف ثابتا. ومن أجل هذا، قد يفرض بعض القيود على الاستيراد ومصاريف المغاربة المسافرين للخارج.

هذا الوضع أدى في ثمانينات القرن الماضي (5) التي تميزت بارتفاع سعر الواردات الأساسية كالنفط والقمح وانخفاض أسعار الصادرات الأساسية كالفوسفاط إضافة إلى ارتفاع أسعار الفائدة على الديون المغربية إلى استنزاف الاحتياطيات المغربية من العملة الصعبة لدرجة جعلت المغرب غير قادر على سداد ديونه. ليفرض الدائنون على المغرب (تحت مظلة صندوق النقد الدولي والبنك الدولي) القيام بإعادة هيكلة شاملة للاقتصاد المغربي مرفقة بسياسات اقتصادية تقشفية دامت أكثر من عشر سنوات وألقت بثقلها الكبير على المغاربة.

نحو نظام صرف أكثر مرونة

لتجنب سيناريو الثمانينات ولمواكبة سياسات الانفتاح الاقتصادي التي تقوم بها السلطات الاقتصادية المغربية، قام بنك المغرب يوم الإثنين 25 يناير 2018 بخطوته الأولى نحو تعويم الدرهم المغربي. وذلك عن طريق زيادة نطاق التقلب المحدد من 0.3% إلى 2.5%. في هذه الحالة، سيسمح بنك المغرب بتغيرات أكبر في سعر صرف الدرهم. على أن تتبع هذه الخطوة خطوات أخرى تزيد نطاق التقلب بالتدريج إلى أن يتم إلغاؤه واعتماد نظام صرف عائم يحكمه العرض والطلب في سوق النقد.

ويستهدف بنك المغرب من خلال اتجاهه نحو سعر صرف مرن إلى تحقيق عدة أهداف من أهمها مواكبة انفتاح المغرب على الاقتصاد العالمي، حيث تهدف السلطات الاقتصادية المغربية من خلال عدة خطوات أهمها إصلاح نظام الصرف، الانفتاح على السوق الإفريقي عن طريق تجديد عضويته في الاتحاد الإفريقي والجولات التي قام بها العاهل المغربي محمد السادس في العديد من الدول الافريقية أن تجعل الاقتصاد المغربي أكثر انفتاحا على الخارج.

بالإضافة إلى ذلك، يهدف بنك المغرب من خلال بداية مسيرة التعويم تحسين القدرة التنافسية للاقتصاد المغربي والمساهمة في تعزيزها، حيث أن انخفاض قيمة العملة ستساهم في تخفيض تكاليف السلع الموجهة للتصدير بجعلها أرخص في الأسواق الدولية. بالإضافة إلى تعزيز تنافسية قطاع السياحة أحد أهم مصادر العملة الصعبة في المغرب. وأخيرا، فالتعويم التدريجي للدرهم يهدف إلى تخفيف الضغط على احتياطيات بنك المغرب من العملة الصعبة، حيث كلما زادت نسبة سماح البنك المركزي بتغير العملة، كلما قلت حاجته إلى التدخل في سوق النقد للحفاظ على سعر صرف الدرهم ثابتا.

الدرهم القوي أم الدرهم الضعيف؟

السؤال الأهم هنا، ما الذي سيحدث للدرهم بعد التعويم؟

الجواب على هذا السؤال يستلزم أولا معرفة أمرين، أولهما أن سعر صرف الدرهم سيتحرك فقط في المجال الذي سمح به البنك المركزي (2.5% +/-) وثانيهما أن تغير سعر الصرف هذا مرتبط بتوازن العرض والطلب على الدرهم المغربي في سوق النقد.

فإذا كان الطلب على الدرهم (شراء الدرهم عن طريق اليورو أو الدولار: الأمر الذي يقوم به السياح عند دخولهم إلى المغرب مثلا) أكثر من العرض عليه (شراء اليورو أو الدولار بواسطة الدرهم: كما يحدث إذا ما أرادت شركة مغربية استيراد سلعة من الخارج) كلما انخفضت قيمته. أما إذا زاد عرض الدرهم عن الطلب عليه فإن قيمته سترتفع.

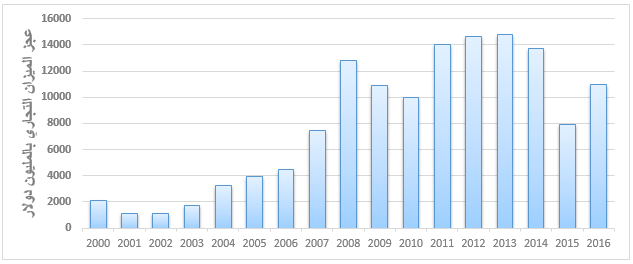

إذن فالقيمة المستقبلية للدرهم مرتبطة بالتوازن بين العرض (الواردات، تسديد الديون) والطلب (الصادرات والاستثمارات المباشرة للشركات الأجنبية في المغرب). وبما أن المغرب دولة تستورد أكثر مما تصدر حيث أن ميزانها التجاري يعاني عجزا دائما (الواردات أكبر من الصادرات) فإنه من المتوقع أن قيمة الدرهم ستنخفض مما سيرفع معدل التضخم إلى 1.8% في 2018 مقارنة بـ 0.2% السنة الماضية مدفوعا بزيادة أسعار النفط وتكلفة واردات المواد الغذائية كالقمح (6).

أما فوائد التعويم فإذا حدثت فعلا فإن أثرها لن يظهر إلا في المدى البعيد وذلك عن طريق انتعاش قطاع السياحة وزيادة الاستثمارات المباشرة التي يستقبلها الاقتصاد المغربي.

الشكل (1): عقد ونصف من العجز الهيكلي للميزان التجاري بالمغرب

انخفاض سعر صرف الدرهم ليس أمرا سيئا بالضرورة، نظريا على الأقل. فانخفاض سعر صرف الدرهم سيخفف تكلفة الإنتاج (الأجور والمواد الأولية التي يتم شراؤها من السوق المحلي) بالنسبة للمصدرين المغاربة مما يجعلهم قادرين على خفض أسعار منتجاتهم مع الحفاظ على هوامش الربح، الأمر الذي سيجعل الصادرات المغربية أكثر تنافسية. لكن في نفس الوقت، فإن انخفاض سعر صرف الدرهم سيجعل الواردات أغلى مما يهدد بزيادة معدل التضخم.

هناك دول تستفيد بشدة من انخفاض قيمة عملتها. والمثال الأول الذي يخطر على البال هو المثال الصيني. فخلال العشر سنوات الأخيرة تأرجح سعر صرف العملة الصينية بين 6$ و7$. لكن الصين كدولة مصدرة، استفادت من انخفاض قيمة عملتها من أجل تشجيع الاستثمارات وغزو الأسواق العالمية.

السؤال هنا إذن: هل الصادرات المغربية قادرة على الاستفادة من انخفاض العملة؟ وهل هذه الاستفادة قد تبرر الأضرار التي قد يجلبها تعويم العملة؟ الصورة ليست وردية كما يحاول بنك المغرب رسمها للأسف. فانخفاض سعر الصرف سيف ذو حدين. فمن جهة، يمكنه جعل الصادرات المغربية أكثر تنافسية، تنشيط قطاع السياحة وزيادة جاذبية المغرب كوجهة للاستثمارات الخارجية المباشرة. ومن جهة أخرى، فسيرفع تكلفة الواردات ومصاريف خدمة الدين الخارجي. الفرق الوحيد هنا، أن تحقيق إيجابيات هذا الانخفاض صعب ويحتاج إلى مجهودات إضافية، أما سلبياته فهي حاصلة لا محالة.

صورة وردية أكثر مما ينبغي

قام بنك المغرب بمجهودات دعائية كبيرة طوال الفترة التي روج فيها لبرنامج إصلاح نظام الصرف. حيث نوع من الشرائح التي استهدفتها آلته الإعلامية. بداية بقيامه بورشات عمل حول نظام الصرف وجهها إلى الصحفيين والإعلاميين في فبراير 2017 (7). مرورا ببطاقات تقنية موجهة إلى المدرسين (8). وانتهاء بإنجاز مقطعي فيديو باللهجة العامية والفرنسية موجهين لغير المتخصصين (9).

في هذا الأخير، وبعد مقطع الفيديو الأول الذي يشرح فيه البنك المركزي بعض المفاهيم الخاصة بنظام الصرف. عنون بنك المغرب مقطع الفيديو الثاني بـ” إصلاح نظام الصرف في المغرب” وصرح فيه بأن زيادة سعر السلع المستوردة سيؤدي إلى توجه المستهلك المغربي إلى السوق المحلي مما يساهم في انتعاش الاقتصاد المغربي. هكذا ببساطة، حول البنك المركزي أحد أهم سلبيات انخفاض قيمة الدرهم المغربي إلى أحد إيجابياته، في تضليل كبير للمواطن المغربي. حيث تغاضى بنك المغرب تماما عن حقيقة أن هناك واردات لا يوجد بديل عنها في الاقتصاد المغربي ولا يستطيع الاقتصاد المغربي الاستغناء عنها كالنفط مثلا.

هذا المشكل، أشار له بصراحة رئيس المندوبية السامية للتخطيط أحمد الحليمي في تصريح لوكالة رويترز. حيث نبه إلى أن الحكومة المغربية تحتاج إلى شرح منافع ومخاطر تحرير سعر الصرف للمغاربة. “نحتاج إلى المزيد من التفاصيل” هكذا صرح أحمد الحليمي في سياق تساؤله حول إذا ما أخذ صندوق النقد الدولي خصائص الاقتصاد المغربي في الحسبان (10).

أسئلة تحتاج إلى إجابة

إذا كان قرار تعويم الدرهم المغربي قرارا اختياريا كما يزعم بنك المغرب. فإن هناك أسئلة تفرض نفسها علينا. حيث أن قرار تعويم الدرهم سيستهلك موارد مالية كبيرة وسيعرض الاقتصاد المغربي إلى مخاطر عديدة. هل الأمر يستحق كل هذا العناء؟ أليست هنالك أولويات أخرى؟ قطاعات أخرى؟ مشاكل هيكلية مزمنة يعاني منها الاقتصاد المغربي كان من الأحرى أن يتم توجيه كل موارد الحكومة المغربية إلى حلها قبل الانشغال ببرامج إصلاح “اختيارية وغير عاجلة”؟ وهل الاقتصاد المغربي جاهز للاستفادة من إيجابيات التعويم؟

يجيبنا عن هذه الأسئلة الباحث الاقتصادي المغربي “محمد ترى” في تصريح لألف باء اقتصاد بقوله ” التجارب الدولية تخبرنا أن إصلاح نظام الصرف سيف ذو حدين، بحيث يمكن أن يقوي الاقتصاد كما يمكن أن يضعفه. بالنسبة للحالة المغربية، فأرى أنه من المهم أن نتوجه لمعالجة مشاكل التعليم والبحث العلمي والتنمية، بالإضافة إلى تقوية الجهاز الإنتاجي للشركات المغربية الصغرى والمتوسطة لجعلها شركات مبتكرة قادرة على تصدير منتجات تصمد في وجه المنافسة لأن إصلاح نظام الصرف وحده لن يقدر على زيادة تنافسية الاقتصاد الوطني”

يضيف محمد ترى ” سؤال التوقيت يحيلنا إلى الحديث عن الشروط القبلية الضرورية التي يجب أن تتوفر في الاقتصاد المغربي للانتقال إلى نظام صرف جديد. السلطات المغربية ترى أن المغرب يتوفر على كل هذه الشروط. لكن هذا لا يعني أن الأمر يخلو من مخاطر يجب الاستعداد لها كتدهور القدرة الشرائية والتنافسية الضعيفة للشركات المغربية المصدرة. وبالتالي فيمكننا أن نقول إن التوقيت مناسب فقط في الوقت الذي يكون فيه المغرب قادرا على إدارة مخاطر التعويم”

أما بخصوص قدرة الاقتصاد المغربي على الاستفادة من فوائد التعويم الجزئي وإدارة المرحلة الأولى منه فيشير الباحث المغربي إلى أن المغرب قام ببرنامج الإصلاح انطلاقا من توصيات صندوق النقد الدولي. يبدو الاقتصاد المغربي مستقرا بعد مرور ثلاث أشهر من المرحلة الأولى من التعويم. لا يجب أن ننسى أن الميزان التجاري المغربي يحقق عجزا بنسبة 20% من الناتج المحلي الخام. استفادة الاقتصاد المغربي رهينة بانخفاض هذا العجز واستقرار القدرة الشرائية للمغاربة، وهذا يحتاج وقتا للحكم عليه. على كل حال، فالوقت كفيل بأن يرينا قدرة المغرب على تحقيق الأهداف التي روج لها بنك المغرب ووزارة المالية.

المصادر

(1) Central Bank Of Egypt. ” Official Exchange Rates Historical data “

(2) أمينة اسماعيل. ” تعويم الجنيه في مصر يربك المتعاملين في الدولار“. رويترز

(3) Central Bank Of Egypt. ” Inflation Historical Data “

(4) بنك المغرب. ” ورقة تقنية رقم 2: اصلاح نظام الصرف“.

(5) Abdessamad Naimi. ” 1983, quand le Maroc se retrouvait en cessation de paiement “. HuffPost Maroc

(6) Zakia Abdennebi. ” Morocco must explain flexible dirham, which will stoke inflation “. reuters

(7) بنك المغرب. ” العرض المقدم خلال ورشات العمل حول نظام الصرف “.

(8) بنك المغرب. ” موارد موجهة للمدرسين: بطاقات تقنية “.

(9) بنك المغرب. ” معلومات حول إصلاح نظام الصرف: فهم الاصلاح “.

(10) Zakia Abdennebi. ” Morocco must explain flexible dirham, which will stoke inflation “. reuters